Schlagwort: Wirtschaftskrise

-

Ich schreibe das D-Wort jetzt aus: Deflation

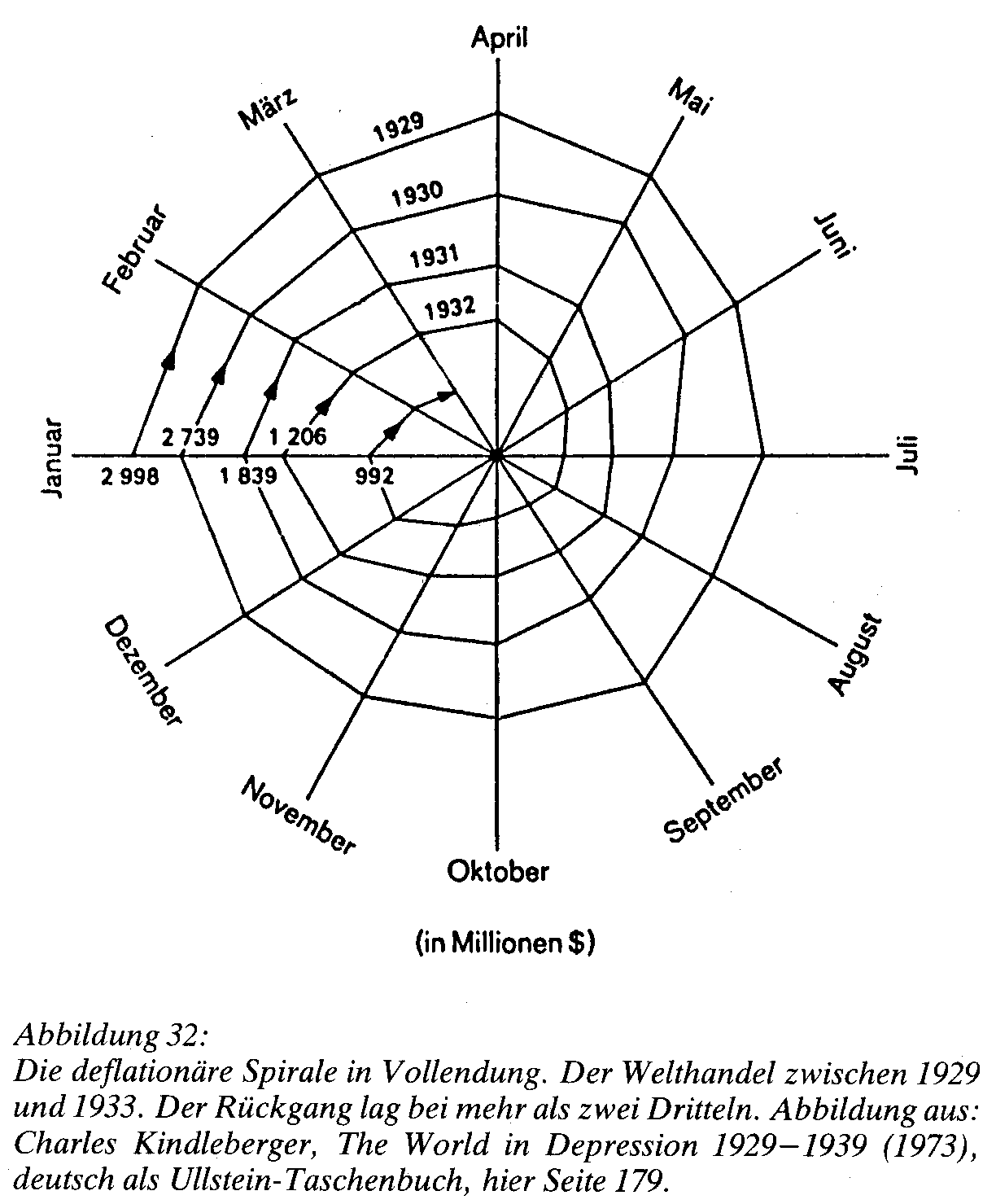

Wenn man sich diese Kurve anschaut, wird klar: die G20 können so viel beschließen wie sie wollen, aus der Hyperinflation wird wohl nix. Derzeit sieht es sehr nach der traditionellen [deflationären Spirale](http://de.wikipedia.org/wiki/Deflation) aus, wie wir sie zuletzt 1929ff. hatten: [ ](/user/files/defla-spirale.png) Das [D-Wort](http://iromeister.twoday.net/stories/5550899/) wird wohl in Zukunft öfters ausgeschrieben werden, wie auch das Wort [Liquiditätsfalle](http://de.wikipedia.org/wiki/Liquidit%C3%A4tsfalle).Vorausgesetzt natürlich, dass die so genannten Entscheidungsträger - wie in der Frage des Urheberrechts - die alten ausgetretenen Pfade nicht verlassen um Neuland des Denkens über Geld betreten.

-

G20 beschließen globale Hyperinflation - wo bleiben die Mutigen?

Anstatt den Plan von Chinas Zentralbankpräsident Zhou Xiaochuan für eine neue Weltreservewährung (der dem Terra ziemlich nahe kommt) zu diskutieren, haben die Regierungschefs der G20-Staaten gestern endgültig die globale Hyperinflation beschlossen.

Wieso wagt kein einziger westlicher Spitzenpolitiker, das Übel an der Wurzel zu packen & über grundlegende Änderungen unseres Geldsystems wenigstens zu reden?!?Friedrich Gamerith singt sogar über die Kopf-in-den-Sand-Politik der herrschenden Klasse:

Die Ursachen der Krise sind leicht zu verstehen, wenn man sich nur von gängigen Glaubensvorstellungen trennt. Dann wird auch klar, dass es so wie bisher einfach nicht weitergehen kann. Ich habe hier inzwischen schon viele erklärende Videos & Texte vorgestellt, heute füge ich dem noch den Vortrag von Wolfgang Berger hinzu:

Die Finanzmarktkrise - Ergebnis einer Fehlkonstruktion, die wir korrigieren können.

Darin erklärt er allgemein verständlich, wie es zu der Krise kam, für mich war auch noch etwas Neues darin: das Geschäftsmodell der Immobiliengesellschaften, die die Subprime-Krise ausgelöst haben. Außerdem geht er in dem Vortrag auf John Perkins ein, der in seinem Buch beschreibt, wie Kredite als Waffe eingesetzt wurden & werden.

Weiterlesen… -

Das D-Wort

So hat der Herr Bernanke es im Jahr 2002 genannt: die Deflation. Jetzt ist sie zunehmend in aller Munde, z.B. im Manager-Magazin: Wenn nur noch Gelddrucken hilft. Bei einem Zinssatz von 0, wie die Fed ihn inzwischen erreicht hat, sind die “geldpolitischen Maßnahmen” (a.k.a. Hubschrauber) gegen Deflation dann wohl ausgeschöpft.

Dabei ist die Deflation zwangsläufige Folge eines Schuldgeldsystems mit positivem Zinssatz. Zuerst der Boom mit Inflation, dann macht’s Peng & die deflationäre Spirale schnurrt zusammen. Das Ganze nennt sich dann Konjunktur, & der soeben verlinkte Wikipedia-Artikel zeigt, wie armselig die herrschende “wissenschaftliche” Meinung dazu aussieht.

Dabei ist die Ursache ganz einfach: In unserem Geldsystem ist niemals genug Geld vorhanden, um alle derzeitigen Schulden samt Zinsen zu tilgen, das Ganze geht nur so lange gut wie per saldo die Verschuldung des Gesamtsystems zunimmt (Debitismus). Da das aber aufgrund des Zinseszins-Effektes nur eine begrenzte Zeit lang gut geht, kommt immer wieder der Crash mit dazugehöriger Deflation. Oder die Staaten versuchen mit der Hubschraubermethode dagegen anzuwirken, das nennt sich dann Hyperinflation & endet jedes Mal in einer Währungsreform.

Weiterlesen… -

Die Kraft des Ja in der Finanzkrise - Eine weltweite Initiative

Bei Markus Rüegg (der mich in seinem Newsletter auch auf den Baltic Dry Index aufmerksam machte) fand ich die Initiative “Die Kraft des Ja in der Finanzkrise”, die ich sehr unterstütze.

Denn “objektiv” ist schliesslich alles beim Alten geblieben, “nur” das Geld verschwindet bzw. verliert an Wert. Da Geld aber ohnehin bloss eine Übereinkunft unter Menschen ist, können wir es auch ganz anders organisieren als bisher. Wir sind keinesfalls Sklaven des Geldes.

Das Geld ist ein Hilfsmittel um das Zusammenleben & vor allem das Zusammenarbeiten von Menschen zu organisieren, zu vereinfachen & viele neue Möglichkeiten dafür zu entwickeln.

Unser derzeitiges Geldsystem (nach Bernard Lietaer ein patriarchales bzw. Yang-Geld), das auf Schuldzinsen & dem Erschaffen von Geld aus dem Nichts beruht, bringt zwangsläufig immer wieder Krisen wie die jetzige hervor. Darüber habe ich in meinem Blog schon lang & breit immer wieder geschrieben, schaut euch einfach in der Rubrik Wirtschaften um. Eben dort habe ich auch schon verschiedene Entwürfe beschrieben, wie es anders gehen kann - & wie es in der Geschichte auch schon anders gegangen ist.

Weiterlesen… -

Finanzkrise erreicht Realwirtschaft - der Baltic Dry Index

Noch vor wenigen Monaten hätte ich nicht gewusst, was der Baltic Dry Index ist - Aktienindizes kannte ich, oder auch den CRB-Rohstoffindex.

Beim Baltic Dry Index handelt es sich um den wichtigsten Index für Frachtpreise auf den Weltmeeren.

Dieser Index sank von Mitte Mai bis Anfang Dezember um über 94%!!!!!

Da bei solchen Preisen die Reedereien noch nicht einmal ihre Kosten hereinbekommen, wird ein Großteil des Welthandels wohl bald zum Erliegen kommen. Wer schlau ist, kauft also spätestens jetzt regional produzierte Waren.

So kommt jetzt also mit dem Dampfhammer das, was ohnehin in absehbarer Zeit notwendig geworden wäre: eine Rückbesinnung auf regionale Wirtschaftskreisläufe.

-

H.R. 1424: Der Paulson-Putsch und wie es anders gehen könnte

Während wir hier die deutsche Einheit feiern (oder auch nicht), hat auf der anderen Seite des Atlantiks soeben der Paulson-Putsch stattgefunden. Diese treffende Bezeichnung für den Emergency Economic Stabilization Act of 2008, kurz H.R. 1424, stammt von der Journalistin Lila Rajiva.

Zwar wurde Abschnitt 119 gegenüber der ursprünglichen, von US-Finanzminister Henry Paulson verfassten Version, etwas zurückgestutzt, scheint ihm jedoch immer noch sehr weitreichende Handlungsbefugnisse einzuräumen (siehe dazu den Kommentar auf publicmarkup.org).

Anstatt 700 Mrd. $ zu erfinden, so wie auch alles andere Geld heutzutage einfach von Noten- & Geschäftsbanken erfunden wird (Fiat Money), gibt es verschiedene Vorschläge zur Reform unseres Geldsystems. Dazu braucht es vor allem Mut, & solange diejenigen an den Schalthebeln der Macht sitzen, die vom bestehenden Geldsystem am meisten profitieren (siehe Paulson), eine breite Bewegung von unten.

Weiterlesen… -

Galgenhumor: Bankenkrise

Wer’s noch nicht kennt, jetzt wird’s aber Zeit:

Für die systemischen Hintergründe der Krise verweise ich auf die 3teilige Reihe “Wie funktioniert Geld?” auf YouTube.

-

Kreditderivate

Mein persönlicher Wirtschafts-Guru Paul C. Martin alias dottore hat kürzlich im Elliott-Wellen-Forum darauf hingewiesen, dass im Markt für Credit Default Swaps eine Zeitbombe tickt. Die geht vielleicht sogar hoch bevor die Immobilienblase platzt. Um eine Grössenordnung zu nennen: Es geht um mehr als 30 Billionen US-Dollar (& das ist kein Übersetzungsfehler)!!

Zitat PCM: “Was wir 2000 ff. erleben durften, war nur das Stimmen der Instrumente vor der Ouvertüre.”

Im Bericht der Bundesbank zu CDS (Beitrag “CDS hier ganz gut erklärt”) heisst es:

Der Markt für Credit Default Swaps (CDS) hat in den letzten Jahren ein stürmisches Wachstum erfahren. CDS ermöglichen die Trennung des Kreditrisikos von der zu Grunde liegenden Kreditbeziehung und damit den separaten Handel dieses Risikos. Aus Sicht der Notenbanken ist es eine Kernfrage, inwieweit die Entwicklungen auf den Märkten für Kreditderivate die Finanzmarktstabilität beeinflussen. Eine breitere Verteilung der Kreditrisiken verbessert insgesamt die Fähigkeit des Finanzsystems, Schocks zu absorbieren. Auf der anderen Seite kann die Entwicklung der CDS-Märkte auch mit Risiken verbunden sein, etwa dann, wenn die Gefahr systemischer Krisen auf Grund neu entstandener Ansteckungskanäle zunimmt. Obgleich die Entwicklung der CDS-Märkte sich noch in einem frühen Stadium befindet, deuten eigene Untersuchungen darauf hin, dass die CDS-Märkte durch die schnellere Verarbeitung neuer Marktinformationen gegenüber den Anleihemärkten eine Preisführerschaft aufweisen und einen deutlichen Vorlaufcharakter vor Kreditwürdigkeits-Herabstufungen durch Ratingagenturen haben. Insgesamt lassen die Ergebnisse darauf schließen, dass die CDS-Preise wesentliche Informationen zur Früherkennung von möglicherweise kritischen Entwicklungen im Finanzsystem enthalten.

Weiterlesen…